Resulta prácticamente imposible encontrar un trader que no utilice uno o varios indicadores técnicos para formar su estrategia de inversión. La elección del indicador es algo personal, algo que va de acuerdo a la propia personalidad y que se verifica de acuerdo al personal estilo de inversión, sin embargo podemos dar algunas indicaciones de base que te ayudarán a crear estrategias eficaces y a la vez prácticas al momento de decidir sobre la posición a abrir o cerrar. Sigue leyendo

Resulta prácticamente imposible encontrar un trader que no utilice uno o varios indicadores técnicos para formar su estrategia de inversión. La elección del indicador es algo personal, algo que va de acuerdo a la propia personalidad y que se verifica de acuerdo al personal estilo de inversión, sin embargo podemos dar algunas indicaciones de base que te ayudarán a crear estrategias eficaces y a la vez prácticas al momento de decidir sobre la posición a abrir o cerrar. Sigue leyendo

Utilización de las órdenes Stop Loss: trading con riesgo controlado

Cuando se realiza una inversión aplicando una determinada estrategia basada en el análisis técnico, es muy importante protegerse mediante un uso correcto del Stop Loss. Para ello, es fundamental la participación activa del bróker, el cual puede por si solo colocar este tipo de órdenes o esperar el aviso del cliente si este se encuentra siempre atendiendo sus inversiones. Sigue leyendo

Cuando se realiza una inversión aplicando una determinada estrategia basada en el análisis técnico, es muy importante protegerse mediante un uso correcto del Stop Loss. Para ello, es fundamental la participación activa del bróker, el cual puede por si solo colocar este tipo de órdenes o esperar el aviso del cliente si este se encuentra siempre atendiendo sus inversiones. Sigue leyendo

¿Cuál es el momento de usar osciladores en el trading?

El comportamiento de un mercado puede clasificarse en dos tipos: cuando los precios presentan una tendencia de manera clara, al alza o a la baja y cuando hay períodos de estabilidad o de incertidumbre en los que los precios no siguen una tendencia. En este último caso el tipo de indicador que se debe utilizar es un oscilador.

El comportamiento de un mercado puede clasificarse en dos tipos: cuando los precios presentan una tendencia de manera clara, al alza o a la baja y cuando hay períodos de estabilidad o de incertidumbre en los que los precios no siguen una tendencia. En este último caso el tipo de indicador que se debe utilizar es un oscilador.

Un oscilador resulta particularmente útil cuando se trata de definir si un determinado bien está sobrevendido o sobrecomprado, es decir si se ha vendido o comprado un número excesivo de un determinado producto. El oscilador más utilizado por todos los traders del mundo es seguramente el estocástico. Se trata de un indicador que oscila entre dos valores, 100 y 0, y que utiliza dos líneas (K o estocástico y D o media móvil). En base a los cruces de estas líneas se generan señales de compra o de venta.

El RSI, o índice de fuerza relativa, es otro oscilador bastante bastante utilizado en trading. De igual manera presenta valores entre 0 y 100, aunque de acuerdo con su creador, J. Welles Wilder, las señales de compra y de venta se establecen en los niveles 70 y 30 respectivamente. Otros osciladores bastante utilizados son el ROC y el MFI. Estos indicadores que de manera constante nos están arrojando datos sirven para guiarnos en el momento de tomar una decisión para abrir o cerrar una posición en nuestra inversión, pero de todos modos siempre es fundamental guiarnos en forma paralela por otro tipo de indicadores antes de invertir.

El patrón envolvente: el más sencillo del análisis técnico

Uno de los modos más precisos, fáciles y rápidos que existe en el trading para determinar una inversión de tendencia es identificar un patrón envolvente. Este patrón, que en inglés se llama Engulfing Pattern, vale tanto para las tendencias a la alza como para las tendencias a la baja. Se le usa en cualquier tipo de gráfico, para cualquier tipo de producto y en cualquier espacio de tiempo por lo cual se convierte en uno de los más versátiles del mundo del trading.

Uno de los modos más precisos, fáciles y rápidos que existe en el trading para determinar una inversión de tendencia es identificar un patrón envolvente. Este patrón, que en inglés se llama Engulfing Pattern, vale tanto para las tendencias a la alza como para las tendencias a la baja. Se le usa en cualquier tipo de gráfico, para cualquier tipo de producto y en cualquier espacio de tiempo por lo cual se convierte en uno de los más versátiles del mundo del trading.

Para identificar un patrón envolvente bastan dos velas y esta es una de sus principales características. La primera indica la tendencia que se abandona y la segunda la tendencia a la que se cambia. Se le llama envolvente ya que la forma de la segunda vela envuelve a la primera. Es decir que se trata de una vela con un mínimo más bajo y un máximo más alto, para lograr esta forma mencionada.

No es necesario identificar más señales para confirmar la inversión de tendencia, sin embargo, para estar totalmente seguros conviene que la segunda vela tenga un tamaño de al menos un 30% más grande que el de la primera y que se presente una tercera vela que confirme la dirección de tendencia de la segunda. Este patrón es tal vez el más sencillo que existe mas para usarlo de manera perfecta, se puede establecer una orden stop loss usando como referencia los niveles máximos y mínimos de la segunda vela. De todos modos, siempre pongamos atención a algún otro instrumento del análisis técnico para reconfirmar tendencias antes de abrir o cerrar posiciones.

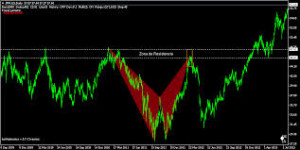

Trading armónico: estrategias de trading con atractivos patrones

La estrategia del trading armónico es una de las más fascinantes que existen, aunque debido a la poca frecuencia con la que se presentan los patrones armónicos, no es una de las más utilizadas. La idea de base detrás de esta estrategia es que los ratios primarios de la secuencia Fibonacci (0.618, 1.618 o derivados) están presentes en todas partes, en la naturaleza, en las creaciones del hombre y hasta en los gráficos de precios usados en trading. No desesperéis, no se trata de algo tan profundo a nivel filosófico, es puro cálculo matemático.

La estrategia del trading armónico es una de las más fascinantes que existen, aunque debido a la poca frecuencia con la que se presentan los patrones armónicos, no es una de las más utilizadas. La idea de base detrás de esta estrategia es que los ratios primarios de la secuencia Fibonacci (0.618, 1.618 o derivados) están presentes en todas partes, en la naturaleza, en las creaciones del hombre y hasta en los gráficos de precios usados en trading. No desesperéis, no se trata de algo tan profundo a nivel filosófico, es puro cálculo matemático.

El objetivo de un patrón armónico es determinar puntos de giro o finales de movimiento. Resulta muy preciso en sus predicciones, a condición de que los patrones efectivamente respecten los ratios de Fibonacci. Un patrón que tenga la forma correcta pero de manera aproximada no garantiza los mismos resultados por ello siempre decimos que es fundamental tomar en consideración otrois elementos del análisis técnico antes de decidirnos por una operativa determinada.

Algunos de los patrones armónicos más conocidos son el Gartley, el mariposa, el cangrejo y el murciélago y en todos los casos se presentan indistintamente en tendencias alcistas y bajistas. El patrón Gartley indica un movimiento correctivo que termina en el punto D; el mariposa es muy parecido al Gartley pero marca nuevos mínimos o máximos; el murciélago difiere del Gartley en las proporciones Fibonacci y el cangrejo es como el mariposa pero con valores Fibonacci también distintos. Este último es el más preciso de todos y por ende el más utilizado.

¿Corto, largo plazo o intradía? Definiendo la operativa

Uno de los aspectos más importantes a la hora de invertir en Forex, futuros o cualquier otro tipo de mercado financiero es el del tiempo de la inversión, es decir el período de tiempo durante el cual se tiene abierta una posición. Esto puede marcar la diferencia entre tener éxito inmediato o conseguir ganancias a mediano o largo plazo de acuerdo al tipo y volumen de inversión que se realice.

Existen tres tipos de durada: corto, largo plazo e intradía.

Corto plazo:

Se trata de posiciones abiertas por más de un día y por un máximo de una o dos semanas. El beneficio principal de este tipo de inversión es que en este plazo el mercado es más fácil de predecir con los datos concretos que se tienen. Hay que tener bajo observación la propia inversión, pero sin el estrés y la dedicación de la inversión intradía.

Intradía:

La durada de este plazo es de minutos o de horas. Es el más emocionante y el que requiere mayor dedicación. Hay que monitorizar el mercado en tiempo real, usando plataformas con gráficos en tiempo real. Por otra parte, al cerrar todas las posiciones antes de que termine el día, no te vas a dormir estresado.

Largo plazo:

Esta inversión dura meses o años. Lo que hay que hacer es abrir la posición y esperar. Es difícil hacer previsiones con instrumentos de análisis técnico en un tiempo tan largo, por lo que se suele elegir solo operaciones seguras. Las ganancias son grandes, pero las pérdidas también.

Invertir en pares de divisas de cruce o exóticos

Como bien sabemos, en Forex existen tres tipos de pares de divisas: los de base, que consisten están formados por las divisas más importantes, como EUR/USD en primera instancia y son las que más movimientos tienen en el mercado financiero online. En segundo término encontramos los de cruce, que incluyen una divisa importante y una de un país menor y no se mueven tanto. Finalmente encontramos los llamados exóticos, que incluyen todo el resto.

Como bien sabemos, en Forex existen tres tipos de pares de divisas: los de base, que consisten están formados por las divisas más importantes, como EUR/USD en primera instancia y son las que más movimientos tienen en el mercado financiero online. En segundo término encontramos los de cruce, que incluyen una divisa importante y una de un país menor y no se mueven tanto. Finalmente encontramos los llamados exóticos, que incluyen todo el resto.

El modo más seguro de obtener ganancias en Forex es utilizando los pares de base, pero cuando el mercado atraviesa un período de baja volatilidad, las ganancias pueden ser bajas y los riesgos más grandes. En ese caso conviene optar por los pares de cruce o los exóticos los cuales son demasiado volátiles en condiciones normales y puede ser un buen negocio para quienes conocen este tipo de monedas por su cercanía geográfica y entendimiento. En este caso hay que tener en consideración algunas particularidades que pueden ser diferentes para cada uno de estos tres pares.

El Spread: los pares de cruce o los exóticos tienen una liquidez inferior a los de base, por lo que el spread puede comportarse de manera distinta. El pip, puesto que se calcula en dólares, puede tener un valor completamente diferente cuando se usa una pareja exótica. De igual manera, debido a la baja liquidez, el slippage, es decir los deslizamientos en el precio de ejecución de las órdenes, presenta un mayor riesgo.

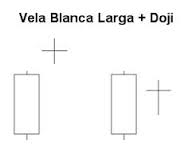

Tipos de velas básicas: analizando los gráficos en el trading

Uno de los instrumentos de información para traders más confiables y utilizados en análisis técnico son los gráficos de velas, debido a su gran capacidad de sintetizar varios datos en un solo gráfico de lectura relativamente sencilla. Hay mucho que decir sobre este tipo de gráfico, pero podemos empezar a describir los distintos tipos de velas que existen entre los análisis.

Uno de los instrumentos de información para traders más confiables y utilizados en análisis técnico son los gráficos de velas, debido a su gran capacidad de sintetizar varios datos en un solo gráfico de lectura relativamente sencilla. Hay mucho que decir sobre este tipo de gráfico, pero podemos empezar a describir los distintos tipos de velas que existen entre los análisis.

Vela larga: cuando la forma de la vela es larga, significa que hay mucha diferencia entre el valor de apertura y el valor de clausura. No tiene en consideración los valores mínimos o máximos del día por lo que se debe considerar en un plazo mayor.

Vela corta: en este caso la diferencia entre la apertura y la clausura es muy poca. Tampoco tiene en consideración los valores mínimos o máximos del día al igual que la anterior.

Spinning Tops: Velas con cuerpo muy corto y sombras muy largas. Indican indecisión en el mercado con lo cual se enciende una señal de alerta para tomar en cuenta antes de abrir o cerrar una posición.

Doji: estas velas muestran que el precio de apertura es igual al de clausura. Las hay de 4 tipos: doji de pierna larga, cuando las sombras son largas, lo que indica también mucha indecisión en el mercado y comenzamos a notar un parecido con la anterior; doji gravestone cuando la sombra superior es larga, lo cual indica una señal negativa; finalmente tenemos la vela doji Dragonfly, con sombra inferior larga que indica posibilidad alcista.

Tipos de instrumentos derivados: opciones y futuros

Entre las distintas alternativas de inversión que aparecen en la red como instrumentos de trading, los derivados son una de las opciones que más gente suele elegir. Un derivado es un producto financiero que establece su valor en base al valor de otra acción. Esta otra acción toma el nombre de activo subyacente y cada cambio en su valor influencia el valor del derivado sobre el que se invierte, ya sea de manera paralela o inversa y de ahí su nombre, ya que deriva las consecuencias del cambio de precio en este subyacente.

Entre las distintas alternativas de inversión que aparecen en la red como instrumentos de trading, los derivados son una de las opciones que más gente suele elegir. Un derivado es un producto financiero que establece su valor en base al valor de otra acción. Esta otra acción toma el nombre de activo subyacente y cada cambio en su valor influencia el valor del derivado sobre el que se invierte, ya sea de manera paralela o inversa y de ahí su nombre, ya que deriva las consecuencias del cambio de precio en este subyacente.

Los derivados se cotizan en mercados como las bolsas de valores o en los llamados mercados OTC (over the counter) y la inversión que se requiere es mínima. Se dividen principalmente en dos categorías: los futuros y las opciones y en ambos casos se trata de una operación en la que se aprovecha de la variación de precio entre el momento en el que se compra y se vende. Esto no es ninguna novedad, pero estos instrumentos financieros igualmente tienen otras particularidades que los diferencian.

En el caso de los futuros, se compra o se vende una acción que se entrega posteriormente, mientras que en el caso de las opciones lo que se compra es más bien un derecho de compra o venta, es decir que llegado el vencimiento no se está obligado a comprar o vender efectivamente la opción. Es como reservar un precio para después elegir si conviene o no comprar o vender, en base a la variación de los precios y a la eventual ganancia que esta puede ofrecer.

¿Qué es el Rollover y de qué manera se pueden obtener ganancias con él?

El rollover es la tasa de interés que se paga para mantener una posición abierta Overnight, es decir después de que ha terminado el período durante el cual permanece abierto un determinado mercado. Se le conoce también como Swap y muchos traders se benefician de esta movida sacada de la mejor partida de ajedrez, dejando que su dinero trabaje de noche mientras ellos descansan. Sigue leyendo

El rollover es la tasa de interés que se paga para mantener una posición abierta Overnight, es decir después de que ha terminado el período durante el cual permanece abierto un determinado mercado. Se le conoce también como Swap y muchos traders se benefician de esta movida sacada de la mejor partida de ajedrez, dejando que su dinero trabaje de noche mientras ellos descansan. Sigue leyendo